Was versteckt sich hinter den Abkürzungen und was bedeutet es für Händler und Dienstleister in Deutschland?

Was versteckt sich hinter den Abkürzungen und was bedeutet es für Händler und Dienstleister in Deutschland?

GoBD, KassenSichV und TSE – Sie haben diese Abkürzungen allerorts gehört und gelesen. Nun möchten Sie wissen, was sie für Sie als Händler oder Dienstleister wie Friseur, Kosmetikstudio oder Masseur in der Praxis bedeuten? Welche Schritte sind bis wann zu tun? Hier finden Sie einen praktischen Überblick zu diesen Neuerungen bei der Kassenführung: übersichtlich gestaltet, um Ihnen in aller Kürze Ihre Fragen zu beantworten – und ausführlich genug, um Sicherheit für die weitere Vorgehensweise zu erlangen.

Was bedeutet GoBD?

Die Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff, kurz: GoBD, legen fest, auf welche Weise Geschäftsfälle, Belege, usw. elektronisch erfasst werden und welche Anforderungen bei der Archivierung berücksichtigt werden müssen. Ebenfalls ist darin festgehalten, wie die Finanzbehörde auf die Daten zugreifen können muss. Sie betreffen alle Unternehmer, unabhängig ob eine Bilanz oder eine Einnahmenüberschussrechnung beim Finanzamt vorgelegt wird und gelten auch für Kleinunternehmer. Die GoBD gelten seit dem 1. Januar 2015 mit einer Übergangsfrist bis 1. Januar 2017.

Die GoBD sind genau genommen kein Gesetzestext, sondern eine Klarstellung der aktuellen Rechtslage und deren Auslegung durch die Finanzbehörde. Die auch bislang schon geltenden Aufzeichnungs- und Buchführungspflichten sollen durch die GoBD auch dann Gültigkeit erlangen, wenn die Kassenführung digital erfolgt. Bei der analogen Archivierung ist es nicht erlaubt, Radierungen vorzunehmen – und dieses Verbot muss auch für die digitalen Aufzeichnungen gelten. Diese Unveränderbarkeit der Daten ist das Kernstück der GoBD.

Ihre in der Praxis wichtigsten Prinzipien sind, zusammengefasst:

- Elektronische Aufbewahrungspflicht: Grundsätzlich gilt: Elektronisch erzeugte steuerrelevante Daten müssen auch elektronisch aufbewahrt werden. Sie müssen der Finanzbehörde über 10 Jahre zur Überprüfung vorgelegt werden können – und zwar unverändert und digital. Eine Archivierung in Papierform ist also nicht ausreichend. Der Unternehmer muss dafür sorgen, dass die Daten sicher und vor Verlust geschützt gesichert sind.

- Nachvollziehbarkeit und Nachprüfbarkeit: Es muss gewährleistet sein, dass die Finanzverwaltung jederzeit auf die gespeicherten Daten zugreifen und diese auslesen kann.

- Vollständigkeit: sämtliche Dokumente, die in elektronischer Form vorliegen, müssen auch gespeichert werden. Dies betrifft nicht nur Rechnungen, sondern auch andere Vorgänge wie beispielsweise Bestellungen oder Aufträge.

- Unveränderbarkeit: Was zunächst selbstverständlich erscheint, kann im täglichen Ablauf doch einige Tücken aufweisen: Zum Beispiel ist eine Aufzeichnung mit einer Tabellenkalkulations-Software wie Excel nicht GoBD-konform, da die Daten nachträglich verändert werden könnten. Auch darf bei Rückerstattungen der Originalbeleg nicht verändert werden, sondern der Vorgang muss für die Finanzbehörde nachvollziehbar dargestellt sein.

Was ist die KassenSichV?

Die Kassensicherungsverordnung oder. Verordnung zur Bestimmung der technischen Anforderungen an elektronische Aufzeichnungs- und Sicherungssysteme im Geschäftsverkehr, abgekürzt KassenSichV, ist eine Erweiterung der GoBD. Sie gilt seit dem 1. Januar 2018 und bezieht sich auf alle elektronischen oder computergestützten Kassensysteme sowie Registrierkassen. Ihre wichtigsten Eckpunkte sind:

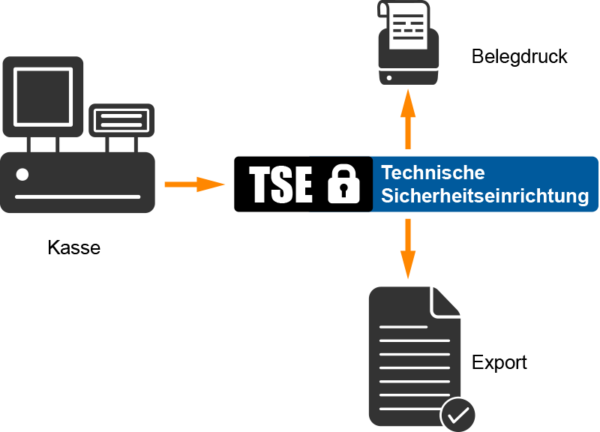

- Pflicht zur Verwendung einer technischen Sicherheitseinrichtung (TSE): Jede Kasse muss mit einer technischen Sicherheitseinrichtung zum Schutz vor Manipulation der Daten ausgestattet sein. Details dazu: siehe unten.

- Belegausgabepflicht (auch Kassenbon-Pflicht oder einfach Bonpflicht genannt): Unternehmer sind dazu verpflichtet, dem Käufer unmittelbar nach Abschluss des Geschäftsfalls einen Beleg bzw. Bon zur Verfügung zu stellen. Eine Befreiung von dieser Pflicht ist nur in Einzelfällen und nach Absprache mit der zuständigen Behörde möglich. Der Beleg muss mittlerweile nicht mehr notwendigerweise gedruckt, sondern kann auch digital an den Kunden ausgehändigt werden. In Deutschland gibt es, im Gegensatz zu anderen Ländern, keine Belegmitnahme-Pflicht, sprich: der Händler muss den Beleg erstellen und übergeben, der Kunde ist jedoch nicht dazu verpflichtet, diesen mitzunehmen.

- Pflicht zur Datenüberlassung: Die Kasse muss im Fall einer Kassennachschau oder Außenprüfung die Daten über eine einheitliche Export-Schnittstelle zur Verfügung stellen. Diese Export-Schnittstelle ist durch die DSFinV-K (Digitale Schnittstelle der Finanzverwaltung für Kassensysteme) genau definiert.

- Kassenmeldepflicht: Wer eine Kasse in Betrieb nimmt, muss dies innerhalb eines Monats dem zuständigen Finanzamt bekanntgeben. Diese Meldung muss nach einem amtlich vorgeschriebenen Vordruck erfolgen. Eine Außerbetriebnahme ist ebenso zu melden.

Stand Dezember 2020: Dieser Vordruck ist noch nicht veröffentlicht. Die Kassenmeldepflicht ist solange ausgesetzt, bis dafür eine digitale Übermittlungsmöglichkeit geschaffen wird.

Was ist eine TSE?

Eine zentrale Neuerung der KassenSichV ist der verpflichtende Einbau einer Technischen Sicherungseinrichtung, kurz TSE. Dadurch wird die Vollständigkeit und Richtigkeit der Aufzeichnungen garantiert, da das Sicherheitsmodul die Belege von Beginn der Aufzeichnung an fortlaufend nummeriert und auch signiert. Somit können diese nicht im Nachhinein manipuliert werden.

Grundsätzlich ist die Verwendung einer TSE ab dem 1. Januar 2020 vorgesehen – mangels zertifizierter Möglichkeiten am Markt wurden jedoch in den meisten Bundesländern eine Nichtbeanstandungsregel bis 31. März 2021 verabschiedet. Wer zwischen dem 25. November 2010 und Ende 2019 eine Registrierkasse angeschafft hat, die nachweislich nicht umrüstbar ist, für den gilt eine Übergangsfrist bis zum 31. Dezember 2022.

Um die TSE in die Kassensoftware zu integrieren, gibt es zwei Möglichkeiten:

- Hardware TSE: Bei der Nutzung einer Hardware-TSE wird die bestehende Kasse um eine zusätzliche Komponente erweitert, die ausschließlich das Signieren und Speichern der Daten übernimmt. Dies kommt meist zur Anwendung, wenn eine elektronische Kasse, die ohne Internetverbindung funktioniert, umgerüstet werden muss. Eine Hardware-TSE wird, je nach Anbieter, eingebaut oder angesteckt und muss alle drei bis fünf Jahre erneuert bzw. getauscht werden. Der Speicherplatz ist begrenzt. Ein großer Nachteil ist, dass Hardware beschädigt werden oder verloren gehen kann – in diesem Fall käme es bei einer Kassennachschau unter Umständen zu großen Problemen oder empfindlichen Strafen.

- Cloud TSE: Wer mit einem zeitgemäßen oder bereits einem cloud-basierten Kassensystem arbeitet, kann auch das Signieren und Speichern der erstellten Belege via Internet abwickeln. Die Vorteile einer Cloud-basierten TSE zeigen sich beim unbegrenzten Speicherplatz und der Unabhängigkeit von der Hardware, die regelmäßig ausgetauscht werden muss oder fallweise defekt werden kann. Auch eine aufwändige Installation erspart sich der Händler, außerdem ist der Zugriff auf die Daten zeit- und ortsunabhängig. Die Kosten für die Nutzung einer Cloud-TSE werden meist mit einer monatlichen Gebühr verrechnet – es gibt also keinen einmaligen Anschaffungspreis.

Welche Ausnahmen bestehen bei GoBD bzw. der KassenSichV?

Neben punktuellen Ausnahmen, die auf Antrag und bei Nachweis der wirtschaftlichen Unzumutbarkeit vom zuständigen Finanzamt gewährt werden können, besteht eine generelle Ausnahme von der GoBD und der KassenSichV bei ausschließlicher Nutzung einer offenen Ladenkasse. Aber Achtung: Wer mit einer offenen Ladenkasse arbeitet und parallel zum manuellen auch freiwillig ein elektronisches Aufzeichnungssystem nutzt, muss seine Daten GoBD-konform archivieren!

Was ist eine offene Ladenkasse?

Eine offene Ladenkasse ist eine Barkasse ohne technische Ausstattung zur Erfassung der Geschäftsvorgänge. Aber auch hier gilt: Jeder Geschäftsfall muss händisch in einem Kassenbuch einzeln und sofort nach seinem Abschluss aufgezeichnet werden. Dabei werden Artikel, Anzahl, Verkaufspreis und Steuersatz lückenlos erfasst. Auch alle anderen Ein- und Ausgaben wie Privatentnahmen oder die Einlage von Wechselgeld müssen im Kassenbuch vermerkt werden, um eine ordnungsgemäße Buchführung zu gewährleisten. Wie auch im digitalen Bereich müssen diese Aufzeichnungen über zehn Jahre hinweg aufbewahrt und bei Bedarf vorgelegt werden können. Weil diese Arbeitsweise mit viel Aufwand verbunden ist, kommt eine offene Ladenkasse lediglich für Unternehmer mit sehr wenigen Geschäftsfällen pro Tag in Frage.

Wer diese Art der Aufzeichnung nutzt, muss ganz besonders auf eine sorgsame und nachvollziehbare Buchführung achten. Nicht nur auf Grund der Fehleranfälligkeit, sondern auch weil eventuelle Manipulationen nicht von Vornherein ausgeschlossen werden können, müssen Händler mit einer offenen Ladenkasse mindestens ein Mal im Jahr mit einer Prüfung durch das Finanzamt rechnen.

Wie stelle ich sicher, dass meine elektronische Kasse oder meine Registrierkasse die GoBD und KassenSichV unterstützt?

Wer bereits elektronisch oder computergestützt arbeitet und seine bestehende Kasse nun an die neue Rechtslage anpassen muss, sollte sich darüber im Klaren sein, dass die Umrüstung eines existierenden Systems, falls überhaupt technisch umsetzbar, zumeist mit hohen Kosten verbunden wäre. In derselben Preisklasse kann meist ein Wechsel zu einem zeitgemäßen, cloudbasierten Modell wie ETRON onRetail erfolgen. Bei einem Umstieg profitiert das Unternehmen nicht nur in Bezug auf die Abläufe während den Geschäftsfällen, sondern gewinnt auch an Handlungssicherheit:

- Die GoBD und die KassenSichV werden bereits bei der Entwicklung von ETRON onRetail berücksichtigt – sämtliche gesetzliche Vorgaben hinsichtlich der Kassenführung werden erfüllt.

- Die TSE ist bereits via Cloud integriert. Durch die Nutzung dieser TSE-Variante nutzt der Händler sämtliche oben beschriebenen Vorteile. Es besteht keine Notwendigkeit, regelmäßige Termine für Wartungsarbeiten einzuplanen, z.B um Hardware auszutauschen.

- Mittels inkludiertem Backup werden die steuerrelevanten Daten, die während der Geschäftsvorfälle generiert werden, vom Software- Anbieter im Rechenzentrum gesetzeskonform signiert und in der Cloud archiviert. Dadurch erfüllt der Unternehmer die Aufbewahrungspflicht und muss nicht selbst für die Datensicherheit sorgen.

- Bei Inbetriebnahme der Kasse wird diese automatisch bei Finanzamt angemeldet – somit hat der Händler auch die oben erwähnte Kassenmeldepflicht erfüllt.

- Im Falle einer Kassennachschau steht der vom Finanzamt geforderte DSFinV-K-konforme Export der Daten zur Verfügung.

Weil bei einer cloudbasierten Lösung online auf die aktuellste vom Hersteller veröffentlichte Version der Software zugegriffen wird, entspricht diese immer den neuesten gesetzlichen Vorgaben. Die Kosten für die Nutzung eines solchen Systems werden mit einer monatlichen Gebühr verrechnet; kostspielige Investitionen bleiben dem Händler also erspart.

Moderne Kassensysteme verfügen außerdem über viele nützliche Erweiterungen. Diese ermöglichen es dem Unternehmer, durch einfaches Erstellen und Abrufen von Berichten einen besseren Überblick über die Verkäufe zu erhalten, diese auszuwerten und so das volle Potenzial seines Betriebs auszuschöpfen. Wer sein Geschäft im Bereich der Digitalisierung weiterentwickeln möchte, kann auf viele Funktionen zurückgreifen: Warenwirtschaft, Kundenverwaltung und E-Commerce können alle von einem System bedient werden. Diese Leistungen werden regelmäßig aktualisiert – so bleibt der Unternehmer ohne Mehraufwand auf dem neuesten Stand der Technik.

Links

https://de.wikipedia.org/wiki/Kassensicherungsverordnung

https://de.wikipedia.org/wiki/Technische_Sicherheitseinrichtung

https://www.lhp-rechtsanwaelte.de/themen/betriebspruefung/kassenfuehrung-offene-ladenkasse/

Was versteckt sich hinter den Abkürzungen und was bedeutet es für Händler und Dienstleister in Deutschland?

Was versteckt sich hinter den Abkürzungen und was bedeutet es für Händler und Dienstleister in Deutschland?