Die Auseinandersetzung mit Steuern ist für jeden Unternehmer unumgänglich. In diesem Artikel haben wir die wichtigsten Informationen für Händler und Dienstleister in Deutschland zusammengestellt, um sich bei diesem Thema rasch einen Überblick verschaffen zu können. Sie erfahren mehr über die verschiedenen Arten von Steuern, deren Grundlagen, für wen sie anfallen, wie zu berechnen bzw. abzuführen sind und welche Ausnahmeregelungen es dabei zu beachten gilt.

Welche Steuern für Unternehmen gibt es?

Die Steuern, die von Unternehmern wie Händlern und Dienstleistern in Deutschland bezahlt werden müssen, werden auf verschiedenen Grundlagen berechnet. Die Umsatzsteuer, auch Mehrwertsteuer genannt, dürfte den meisten bekannt sein, auch wenn sie sich noch nicht intensiv mit dem Thema auseinandergesetzt haben. Sie begegnet uns täglich bei beinahe allen Umsätzen, die im Inland generiert werden und wird, wie der Name vorwegnimmt, auf Basis des Umsatzes berechnet. Eine Ausnahme dazu gibt es für Kleinunternehmer.

In einem nächsten Schritt gibt es Steuern, vom Gewinn ausgehend berechnet werden. Je nach Unternehmensform sind sie unterschiedlich:

- Die Körperschaftsteuer fällt für Kapitalgesellschaften wie GmbH, UG, Limited, AG und Genossenschaften an.

- Natürliche Personen, Kleingewerbetreibende oder Gesellschaften bürgerlichen Rechts (GbR) müssen Einkommensteuer abführen.

- Für Gewerbetreibende gilt die Gewerbesteuer.

Zu allen Punkten sind detaillierte Informationen weiter unten im Text angeführt.

Was ist die Umsatzsteuer und wie wird sie berechnet?

Die Umsatzsteuer gilt für beinahe alle Umsätze, allerdings nur jene, die im Inland erwirtschaftet werden. Dabei wird der Verkaufspreis besteuert, Vorleistungen können allerdings in Form der sogenannten Vorsteuer abgezogen werden. Durch diesen Abzug ergibt sich auch der Name Mehrwertsteuer, da so nur der durch den Unternehmer erwirtschaftete Mehrwert besteuert wird. Details und Beispiele finden sich weiter unten im Text.

Der reguläre Umsatzsteuersatz beträgt in Deutschland 19 %. Es gibt auch einen ermäßigten Satz: dieser liegt bei 7 %. Er wird auf die meisten Lebensmittel oder auch z.B. Bücher angewandt. Unter bestimmten Umständen, wie beim Handel innerhalb der EU, werden Waren auch komplett ohne Umsatzsteuer gehandelt.

Tipp: Besonders Inhaber von Betrieben wie Foodtrucks und Imbissbuden können von der „Außer-Haus-Regelung“ profitieren: Wird eine Speise nicht direkt im Verkaufsbetrieb verzehrt, sondern mitgenommen, gilt dies nicht als Dienstleistung, sondern als Lebensmittel. Daher kann der ermäßigte Steuersatz von 7% angewendet werden.

Vorsicht ist jedoch bei Ausnahmefällen wie bei der Mitnahme von Kaffee geboten: Da dieser ein Getränk und keine Speise ist, muss hier weiterhin mit dem regulären Mehrwertsteuersatz von 19% gerechnet werden. Die Spezialfälle mit besonders hohem Milchanteil – über 75% – wie Latte Macchiato oder Milchkaffee sind wiederum durch ihre Klassifizierung als Milchmischgetränke mit dem ermäßigten Steuersatz zu behandeln. Klingt lustig, ist aber Steuerrecht.

Jeder Händler, auf den diese Sonderregelung zutrifft, sollte also darauf achten, dass seine Kassensoftware – wie ETRON onRetail – hier eine „Außer-Haus-Option“ anbietet, sodass der jeweils korrekte Steuersatz zur Anwendung kommt.

Was ist die Vorsteuer bzw. der Vorsteuerabzug?

Beinahe alle Handels- und Produktionsbetriebe benötigen Waren oder Dienstleistungen, um ihre eigenen Produkte anbieten oder herstellen zu können. Bei deren Bezug bezahlen sie daher zunächst ebenfalls Umsatzsteuer an ihre Lieferanten. Diese kann allerdings als sogenannte Vorsteuer mit der abzuführenden Umsatzsteuer der eigenen Leistungen gegengerechnet werden – nur die Differenz ist ans Finanzamt abzuführen. Nach hohen Anfangsinvestitionen bei einer Neugründung ist die Vorsteuer oft höher als die Umsatzsteuer und es kann sogar zu einer Umsatzsteuerrückzahlung kommen.

Beispiel: Ein Handelsbetrieb verkauft Waren im Wert von 50.000 €, mit einem regulären Steuersatz von 19%. Daher sind 9.500 € als Umsatzsteuer zu entrichten.

Der Einkaufswert dieser Waren beträgt 25.000 €, ebenfalls zu 19%, also hat der Handelsbetrieb dafür 4.750 € an USt. bezahlt, die als Vorsteuer geltend gemacht werden kann.

Diese Beträge werden gegengerechnet: 9.500 € minus 4.750 € ergeben 4.750 €, die an das Finanzamt abzuführen sind. So wird sichergestellt, dass nicht die gesamte Ware, sondern nur der durch das betreffende Unternehmen geschaffene Mehrwert besteuert wird.

Welche Regelungen gelten für den Warenverkehr innerhalb der EU?

Um innergemeinschaftliche Lieferungen, also einen Warenaustausch zwischen Unternehmen in EU-Ländern, abzuwickeln, müssen beide Unternehmen über eine Umsatzsteuer-Identifikationsnummer (UID) verfügen. Diese kann für Deutschland beim Bundeszentralamt für Steuern beantragt werden. In diesem Fall wird vom Lieferanten auf den Rechnungsbetrag keine Umsatzsteuer angewandt und es kann im Gegenzug vom Warenempfänger natürlich auch keine Vorsteuer geltend gemacht werden. Obwohl keine Umsatzsteuer anfällt, muss der Lieferant solche innergemeinschaftlichen Lieferungen unter Angabe der UID-Nummer des Empfängers an das Finanzamt melden. Unter diese Meldepflicht fallen auch Waren, die vom Unternehmer selbst ins Ausland gebracht werden, z.B. an einen Unternehmensstandort in einem anderen EU-Land oder wenn die Handelswaren vom Unternehmen selbst vor Ort im EU-Ausland verkauft werden (z.B. auf einem Markt oder einer Verkaufsmesse).

Was ist die Einfuhrumsatzsteuer?

Werden Waren aus einem Nicht-EU-Land eingeführt, kommt nicht die Umsatzsteuer, sondern die sogenannte Einfuhrumsatzsteuer zur Anwendung. Sie wird von der Zollverwaltung erhoben und gilt sowohl für Unternehmen und Privatpersonen, wird also auch z.B. bei im Internet getätigten Käufen aus Drittstaaten fällig. Auch die Einfuhrumsatzsteuer kann als Vorsteuer geltend gemacht werden.

Welche Meldepflichten für Unternehmen gibt es?

Unternehmen sind dazu verpflichtet, eine Umsatzsteuervoranmeldung bei der Finanzbehörde durchzuführen. Davon ausgenommen sind Kleinunternehmer und bestimmte Berufsgruppen wie z.B. Ärzte oder Therapeuten.

In den ersten beiden Jahren nach der Unternehmensgründung muss diese Voranmeldung monatlich durchgeführt werden (seit dem 1.1.2021 auch quartalsweise). Fälligkeitstag ist dabei immer der 10. Tag nach Ablauf der Abrechnungsperiode. Es ist grundsätzlich möglich, eine Dauerfristverlängerung zu erwirken, allerdings ist dazu eine einmalige Vorauszahlung nötig – dadurch möchte die Finanzbehörde sich vor möglichen Ausfällen schützen.

Im elektronischen Erfassungssystem erfolgt in einem ersten Schritt die Angabe der steuerpflichtigen Umsätze, in einem zweiten Schritt werden die abziehbaren Vorsteuerbeträge angegeben. Nach einer automatischen Plausibilitätsprüfung werden die Daten an das zuständige Finanzamt übermittelt.

Bei der Art der Durchführung können Unternehmer in der Phase der Existenzgründung, insofern bestimmte Kriterien erfüllt werden, zwischen Soll- und Ist-Besteuerung wählen: Hier wird entschieden, ob als Leistungszeitraum der Ausgangsrechnungen das jeweilige Rechnungsdatum (Soll) oder das Datum des tatsächlichen Geldflusses am eigenen Konto (Ist) gewertet wird. Durch die Inanspruchnahme der Ist-Besteuerung kann ein Zins-Vorteil erwirkt werden. Diese Art der Besteuerung kann beantragt werden, wenn die Umsätze im Gründungsjahr voraussichtlich unter 500.000 € liegen oder der Unternehmer nicht zur Bilanzierung verpflichtet ist oder bei Angehörigen eines freien Berufs.

Im Fall von Eingangsrechnungen gibt es eine solche Regelung nicht, sie können sofort nach ihrer Erfassung an die Behörde übermittelt werden.

Was ist die Kleinunternehmerregelung?

Wer in seinem Unternehmen einen Umsatz unter 22.000 € (inkl. USt.) belegt, muss keine Mehrwertsteuer auf der Rechnung ausweisen und somit auch keine ans Finanzamt abführen, solange auch für das Folgejahr ein Umsatz unter 50.000 € erwartet wird. Dies muss auch durch den entsprechenden Antrag an die Finanzbehörde bewilligt werden.

In diesem Fall darf natürlich auch auf der Rechnung keine Umsatzsteuer ausgewiesen werden, allerdings ist ein Hinweis nötig, dass es sich um ein Kleinunternehmen handelt. Im Gegenzug kann auch keine Rückerstattung der Vorsteuer erfolgen. Selbstverständlich wird diese spezielle Funktionalität für die Kleinunternehmerregel von ETRON onRetail unterstützt.

Für Kleinunternehmen im B2C-Bereich, die an Endkunden verkaufen, ergibt sich hier ein klarer Vorteil: Für den Kunden zählt nur der tatsächliche Endpreis. Ob eine Umsatzsteuer enthalten ist oder nicht macht keinen Unterschied. Muss keine Umsatzsteuer abgeführt werden, erhöht sich so der beim Unternehmer verbleibende Erlös.

Sollte ein Gründer jedoch hohe Anfangsinvestitionen haben, könnte die Kleinunternehmerregelung auch nachteilig sein, da die bereits bezahlte Vorsteuer für Betriebsmittel nicht entsprechend rückerstattet werden kann.

Im B2B-Bereich, also bei Geschäften mit Unternehmen, hat der Kleinunternehmer keinen besonderen Nutzen, weil der Kunde die Umsatzsteuer (als Vorsteuer) letztlich weiterreicht und nicht bezahlen muss.

Was ist die Einkommensteuer?

Unter Einkommensteuer (oft auch unter der inkorrekten Schreibweise Einkommenssteuer zu finden) versteht man die zu entrichtende Steuer auf den Gewinn von Selbstständigen. Sie betrifft natürliche Personen, Kleingewerbetreibende oder Gesellschaften bürgerlichen Rechts (GbR). Im Falle von Personengesellschaften werden die Gewinnanteile in der persönlichen Einkommensteuererklärung angeführt. Die Höhe der Steuer ist in Deutschland progressiv, das bedeutet, dass der Steuersatz mit zunehmendem Gewinn ansteigt. Insofern die natürliche Person nicht der Buchführungspflicht unterliegt, erfolgt die Errechnung mittels Einnahmeüberschussrechnung (EÜR).

Die Steuererklärung, in der die Berechnungsgrundlage ans Finanzamt übermittelt wird, muss bis zum 31. Mai des Folgejahres vorliegen – eine Fristverlängerung ist auf Antrag des Steuerberaters möglich.

Basierend auf den in der Vergangenheit erwirtschafteten Gewinnen werden von der Behörde Beträge zur Vorauszahlung festgelegt – diese werden quartalsweise fällig.

Was ist die Körperschaftsteuer?

Die Steuer auf Gewinne von juristischen Personen wird Körperschaftsteuer genannt. Sie muss von Kapitalgesellschaften wie GmbH, UG, Limited, AG oder Genossenschaften entrichtet werden. Die Höhe beträgt 15% vom Gewinn; dazu kommt ein Solidaritätszuschlag, der dem Aufbau der sogenannten Neuen Bundesländer zugutekommt. Die Ermittlung erfolgt über die Bilanz, also das Ergebnis der doppelten Buchführung – eine Einnahmenüberschussrechnung ist in diesem Falle nicht ausreichend. Die entsprechende Steuererklärung muss regulär bis zum 30. April des Folgejahres übermittelt werden; eine Fristverlängerung kann durch die zuständige Vertretung erwirkt werden. Auch hier wird für jedes Quartal eine Vorauszahlung basierend auf den Gewinnen der Vergangenheit festgesetzt, die zum Ende des Geschäftsjahres mit der tatsächlich entstandenen Steuerschuld gegengerechnet wird. Hier gilt es für Unternehmer, stets für ausreichende Liquidität zur Begleichung zu sorgen. Falls also unerwartet hohe Umsätze erzielt werden, sollten umgehend entsprechende Rücklagen für die Körperschaftsteuer getätigt werden.

Im Falle einer Gewinnausschüttung an die Gesellschafter wird zusätzlich eine Abgeltungssteuer von 25% fällig.

Wird am Ende des Geschäftsjahres ein Verlust festgestellt, kann sich dieser in den Folgejahren steuermindernd auswirken – in diesem Fall spricht man von Verlustvortrag.

Was ist die Gewerbesteuer?

Sämtliche gewerbliche Unternehmen sowie alle Kapitalgesellschaften bzw. deren Betriebe sind zur Bezahlung der Gewerbesteuer verpflichtet. Von ihr ausgenommen sind Freiberufler sowie Unternehmen und Betriebe der Land- und Forstwirtschaft. Als Händler oder Dienstleister, wie z.B. als Friseur, ist man also dazu verpflichtet, die Gewerbesteuer an die Kommune bzw. Gemeinde zu entrichten.

Unter bestimmten Umständen kann es auch dazu kommen, dass ein Freiberufler Gewerbesteuer bezahlen muss. Erweitert ein Freiberufler sein Tätigkeitsspektrum auf eine gewerbliche Handlung, so unterliegt er der Gewerbesteuerpflicht. Dies kommt z.B. zur Anwendung, wenn ein Physiotherapeut über einen eigenen Onlineshop Sportgeräte und Heilbehelfe verkauft. Außerdem entscheiden sich manche Freiberufler bei der Wahl ihrer Rechtsform für eine Kapitalgesellschaft; auch sie sind somit nicht mehr von der Gewerbesteuer ausgenommen. Wenn der Betrieb, trotz dem typischen Tätigkeitsbereich eines Freiberuflers, de facto wie ein Gewerbebetrieb organisiert ist, muss die entsprechende Steuer ebenso an die Kommune abgeführt werden. Dies ist der Fall wenn z.B. ein weisungsgebundener Angestellter zur Leitung einer Filiale bestellt wird.

Die Berechnung der Gewerbesteuer erfolgt auf Basis des Unternehmensgewinns plus Hinzurechnungen minus Kürzungen. Falls ein Freibetrag zur Anwendung kommt, mindert dieser ebenfalls die Steuerlast. Abhängig vom Standort kommt ein Hebesatz als Multiplikator zur Anwendung, bei mehreren Standorten wird anteilsmäßig gerechnet.

Abhängig von der Unternehmensform sind bestimmte Freibeträge oder eine Anrechnung auf die Einkommensteuer der natürlichen Person möglich – bei diesem komplexen Thema lohnt es sich also in den meisten Fällen, einen Steuerberater hinzuzuziehen.

Brauche ich einen Steuerberater?

In der Gründungsphase oder für Kleinunternehmer ist es unter Umständen möglich, ohne Hilfe eines Steuerberaters vorzugehen. Wenn jedoch – im Idealfall – das Unternehmen wächst, werden meist auch die Fragestellungen rund um die Steuern komplexer und die dafür zur Verfügung stehende Zeit ebenfalls knapp. Bei der Erstellung der Einnahmenüberschussrechnung oder der Bilanz sowie der Umsatzsteuervoranmeldung ist sachkundige Unterstützung sicherlich ratsam.

In den meisten Fällen profitiert ein Betrieb jedenfalls vom Fachwissen eines Steuerberaters – allen voran bei komplexen Themenbereichen wie Gewerbesteuer oder Bilanz.

Welche Funktionen benötige ich in meiner Kassensoftware bzw. Warenwirtschaft?

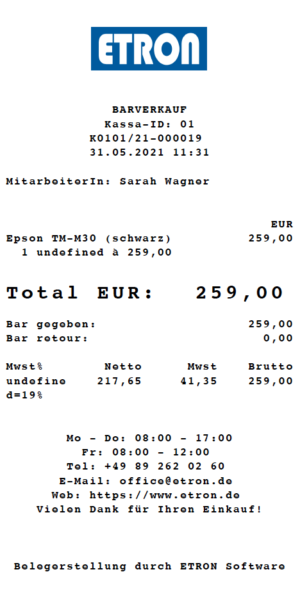

Zunächst müssen die von der Kassensoftware erzeugten Belege den gesetzlichen Vorgaben entsprechen. Im Speziellen muss die Umsatzsteuer korrekt und nach Steuersatz getrennt ausgewiesen werden. Dies muss auch dann gewährleistet sein, wenn dem Kunden ein Rabatt auf den gesamten Einkauf gewährt wird. In diesem Fall muss der Rabatt anteilsmäßig auf alle Positionen auf dem Beleg angewandt werden und die ausgewiesene Umsatzsteuer entsprechend korrigiert werden. Ein Anwendungsfall an dem so manche Kassensoftware scheitert.

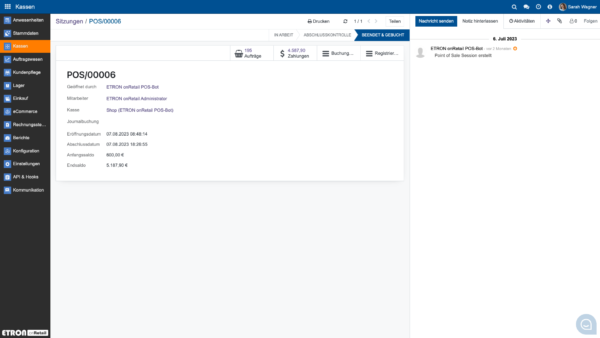

Die Abgabenordnung (AO) schreibt vor, dass Kassenbücher täglich zu führen sind. Dieses dient auch als Buchungsgrundlage für die in der Kasse aufgezeichneten Umsätze. Idealerweise verfügt die Kassensoftware daher über ein integriertes Kassenbuch.

Die Daten aus den Geschäftsvorgängen aus der Kasse, also beim Verkauf im Geschäft, oder aus der Warenwirtschaft – das sind die Verkäufe im Onlineshop oder auf Rechnung – müssen an Steuerberater bzw. Buchhaltungsprogramm übergeben werden. Dies ist zur Erstellung der Bilanz oder Einnahmenüberschussrechnung notwendig. Werden die Daten in einem Buchhaltungsprogramm verarbeitet, ist ein einfacher Datenexport via DATEV empfehlenswert.

Soll EU-weiter Versandhandel an Endkunden (B2C) betrieben werden, so muss die Software die One-Stop-Shop-Auswertung unterstützen. Dazu muss die Software zunächst je nach Zielland der Warensendung den im jeweiligen Zielland gültigen Umsatzsteuersatz zur Anwendung bringen und ausweisen. Des Weiteren muss die ausgewiesene Umsatzsteuer auch korrekt verbucht werden und am Monatsende in der One-Stop-Shop-Auswertung nach Zielland und Steuersatz gegliedert aufgelistet werden.

Was ist der DATEV-Export?

Um die Kommunikation zwischen Unternehmen und Steuerberatern zu vereinfachen und eine Grundlage für die organisierte Zusammenarbeit zu schaffen, gibt es das DATEV-Format. Es ist der Standard zum Austausch von Daten mit und zwischen Buchhaltungsprogrammen. Die Möglichkeit, buchhalterische Daten auf Knopfdruck exportieren und importieren zu können, bedeutet eine massive Zeitersparnis für Unternehmer und für Steuerberater. Daher gibt es von Seiten der Steuerberater eine klare Empfehlung nur Software mit DATEV-Schnittstelle einzusetzen. ETRON onRetail verfügt über diese Schnittstelle und so ist eine einfache Übergabe sämtlicher Daten aus Kasse und Warenwirtschaft an den zuständigen Steuerberater gewährleistet. Durch den einfachen Zugriff können Bilanz, EÜR und Umsatzsteuervoranmeldung kostengünstig und effizient erstellt werden.

Links:

https://de.wikipedia.org/wiki/Umsatzsteuer_(Deutschland)

https://de.wikipedia.org/wiki/Körperschaftsteuer_(Deutschland)

https://de.wikipedia.org/wiki/Gewerbesteuer_(Deutschland)