Onlinehändler sollten sich gut überlegen, welche Zahlungsarten sie in ihrem Shop anbieten und welche nicht. Angesichts der ungeheuren Vielfalt an Bezahlsystemen fällt es Händlern aber oft schwer, den Überblick zu behalten. Im Folgenden geben wir deshalb eine Übersicht und erklären, was hinter den einzelnen Zahlungsmöglichkeiten steckt. Außerdem erhalten Sie Tipps, welche Vor- und Nachteile die verschiedenen Optionen haben und welche Zahlungsmöglichkeiten in keinem Onlineshop fehlen sollten.

Zahlungsarten im Überblick – sortiert nach Beliebtheit

Zahlung per Rechnung

Die Zahlung per Rechnung ist die bei den Kunden beliebteste Zahlungsart. Immer noch liegt der Marktanteil des Rechnungskaufs im deutschen E-Commerce bei über 30 Prozent. Das liegt daran, dass sie den Kunden den Vorteil bietet, die Ware zu Hause begutachten zu können, ehe sie die jeweilige Summe begleichen müssen. Bei der Rücksendung der Ware ist dies ebenfalls vorteilhaft, da der Kunde nur die Artikel bezahlen muss, die nicht retourniert werden.

Auch für die Händler erweist sich die Zahlung per Rechnung als Gewinn: So zeigen Studien, dass Kunden den Bestellvorgang deutlich seltener abbrechen, wenn ein Kauf per Rechnung angeboten wird. Doch Achtung: Häufig zeigen Kunden beim Zahlen per Rechnung eine schlechte Zahlungsmoral, Rechnungen werden erst sehr spät oder gar nicht gezahlt. Im schlimmsten Fall tragen die Onlinehändler die Kosten für Mahnschreiben und unter Umständen das Inkassoverfahren. Gerade für junge Shopbetreiber kann sich dies sogar existenzgefährdend auswirken, weshalb der Rechnungskauf als die riskanteste der Bezahlmethoden gesehen werden kann.

Wer die Zahlung per Rechnung anbieten möchte, sollte deshalb diverse Prüfverfahren nutzen, um bonitätsschwache Kunden herauszuselektieren. Sinnvoll ist es auch, die Hilfe externer Bonitätsauskunfteien in Anspruch zu nehmen. Eine weitere Möglichkeit ist es, den Rechnungskauf nur Stammkunden anzubieten. Kommt es zu Verzögerungen oder dem Ausbleiben der Zahlung, wird die Option für den betreffenden Kunden deaktiviert.

Es gibt auch Zahlungsprovider (Klarna auf Rechnung) die dies für den Kunden risikofrei abwickeln.

Zahlung per PayPal

PayPal ist größter Anbieter elektronischer Zahlungen und mit knapp 25 Prozent Marktanteil am deutschlandweiten E-Commerce-Umsatz zweitbeliebteste Online-Zahlungsoption. In den meisten Onlineshops gehört PayPal deshalb zu den Standard-Zahlungsmitteln. Das Online-Bezahlsystem lässt sich zudem recht einfach an die meisten Shopsysteme anbinden. Für Kunden ist die PayPal-Zahlung nicht nur schnell und einfach, sondern sie genießen einen integriertem Käuferschutz für den Fall, dass die Ware nicht ankommt oder mangelhaft sein sollte.

Für Onlinehändler hat PayPal den Vorteil, dass Zahlungen direkt nach der Bestellung eingehen. Der Kunde beziehungsweise die Bestellung kann so direkt bearbeitet werden. Nachteilhaft sind die Gebühren, die pro Zahlung an PayPal gezahlt werden müssen und den Dienstleister aus Händlersicht zur teuersten Bezahlmethode machen. Für kleinere Händler kommt zu einer fixen Gebühr von 0,35 Euro pro Transaktion eine Zahlung von 3,5 Prozent des Umsatzes hinzu. Insbesondere für Zahlungen kleiner Beträge ist das Modell daher recht teuer und kommt Händler zwei bis drei Mal so teuer zu stehen wie die Zahlung per Kreditkarte. Eine alternative (und eventuell bessere) Möglichkeit ist es, die Gebühren einzupreisen. Eine weiteres Problem für Händler: Kommt es zu Unstimmigkeiten mit dem Kunden bezüglich der gelieferten Ware, kann dieser die Zahlung über PayPal zurückfordern.

Zu stornieren und somit auch die Zahlung zurückzufordern, ist für den Kunden immer möglich, unabhängig von der Bezahlart

Lastschrift-Verfahren

Die Zahlung per Lastschrift belegt den dritten Platz unter den beliebtesten Zahlungsverfahren im Onlinehandel und macht fast 18 Prozent des Umsatzes im deutschen E-Commerce aus. Zur Durchführung der Zahlung erteilt der Kunde dem Händler ein (ursprünglich schriftliches) Mandat, eine SEPA-Einzugsermächtigung. Mit dieser kann die Bank des Händlers den fälligen Betrag von seinem Girokonto auf das Händlerkonto abbuchen. Im Onlinehandel ist ein Lastschriftmandat gültig, wenn weder Händler noch Kunde Einwände erheben. SEPA Einzugsermächtigungen können auch international in allen an SEPA teilnehmenden Ländern durchgeführt werden.

Kosten fallen beim Lastschrift-Verfahren nur dann an, wenn das Kundenkonto nicht gedeckt ist oder der Kunde das Geld ohne Angabe von Gründen rückbuchen lässt. Die Bank prüft nicht, ob der Kunde das Geld berechtigt (beispielsweise wegen Nichterhalt der Ware) oder unberechtigt rückfordert. Grundsätzlich hat jeder Kunde das Recht, seine SEPA-Lastschrift innerhalb von acht Wochen zu widerrufen, in bestimmten Fällen sogar bis zu 13 Monate.

In einem solchen Fall muss der Händler ein Mahn- oder Inkassoverfahren anstrengen, um an sein Geld zu kommen. Das Risiko auf Händlerseite im Falle betrügerischerer Absichten des Kunden ist also recht hoch. Idealerweise überlassen Händler daher die Abwicklung Zahlungsdienstleistern, die nicht nur die technische Anbindung im Onlineshop sicherstellen, sondern auch eine automatische Plausibilitäts- und Betrugsprüfung durchführen. Dafür werden zwar Transaktionskosten fällig, die aber in der Regel deutlich unter 1 Euro pro Transaktion liegen.

Ein Vorteil für Händler: Für die Erteilung des Lastschriftmandats muss der Kunde lediglich seine Bankdaten (Kontowortlaut, IBAN) angeben und die Erteilung des Mandats bestätigen. Das Lastschriftmandat ist sogar von der Pflicht zur Zwei-Faktor-Authentifizierung befreit. Ein einmal erteiltes Mandat kann im Kundenkonto gespeichert werden und ist 36 Monate lang gültig. Somit ist das Lastschriftmandat ein niederschwelliges Zahlungsverfahren.

Zahlung per Kreditkarte

Mit rund 12 Prozent Marktanteil am deutschen E-Commerce-Umsatz ist die Kreditkarte eine der beliebtesten und gängigsten Zahlungsart in Onlineshops. Die bekanntesten Kreditkartenanbieter sind VISA und Mastercard. Aber auch American Express, JCB und Diners International sind internationale Kreditkartenfirmen. Im Allgemeinen sind Onlinehändler aufgrund der Beliebtheit der Kreditkarte gut damit beraten, die Kreditkartenzahlung anzubieten. Zum einen verfügen heutzutage die meisten geschäftsfähigen Kunden über eine Kreditkarte, zum anderen ist die Bezahlmethode an sich sehr beliebt und führt zu weniger Warenkorbabbrüchen.

Die für den Händler anfallenden Transaktionskosten bewegen sich im Mittelfeld. Kosten fallen – genau wie im stationären Handel – pro Transaktion anteilig am Umsatz an. Die genauen Werte berechnen sich also je nach Umsatzvolumen. Bei EU-Consumer-Karten belaufen sich die Kosten in der Regel auf 0,10 bis 0,25 Euro pro Transaktion und 1,5 bis 2,5 Prozent umsatzabhängiges Desagio. Bei Business-Karten und Karten aus Übersee können diese Kosten zum Teil deutlich höher ausfallen – bei den meisten Händler wird aber nur ein sehr kleiner Teil der Transaktionen mit solchen Karten beglichen.

Die Abwicklung erfolgt über Zahlungsdienstanbieter, sogenannte Acquirer beziehungsweise Acquiring-Unternehmen. Häufig handelt es sich dabei um dieselben Unternehmen, von denen die Kartenlesegeräte im stationären Handel stammen. Auch Onlinehändler müssen also einen entsprechenden Vertrag mit einem oder mehreren Acquirern abschließen, um Zahlungen abwickeln zu können.

Der Nachteil: Nicht jede Onlineshop-Software unterstützt alle Zahlungsdienstanbieter, teilweise ist sogar ein bestimmter Anbieter vorgegeben. Meist empfiehlt es sich, mit dem empfohlenen Anbieter zu arbeiten, da hier die problemlose Funktion gewährleistet wird. Unterschiede in den Konditionen werden erst bei sehr hohen Umsätzen relevant. Die Verluste durch nicht oder schlecht funktionierende Zahlungen dagegen können sehr viel höher ausfallen.

Bezahlung durch Kunden (1). Weitergabe der Autorisierungsanfrage bis zur Bank des Kunden inkl. Risikobewertung zur Betrugsprävention (2-4). Rückmeldung der Freigabe oder Ablehnung inkl. Aktualisierung des Kartenspeichers (5-8). Clearing und Settlement zwischen den Banken (9-12).

Man unterscheidet zwischen folgenden Kreditkartenarten:

- Credit-Kreditkarte: Die Inhaber einer klassischen Kreditkarte können mit ihr Kredite in Anspruch nehmen, die anschließend von einem hinterlegten Konto eingezogen werden. Nach Ablauf des Abrechnungszeitraumes werden die Umsätze, die auf die Karte gebucht wurden, komplett oder in Raten abgebucht. In der Regel verfügen Kreditkarten über ein gewisses Limit.

- Charge-Kreditkarte: Auch bei dieser Karte werden die Kartenumsätze gesammelt und meist monatlich abgerechnet. Für den Abrechnungszeitraum wird ein zinsloser Kredit gewährt. Dieser kann allerdings nicht per Ratenzahlung beglichen werden. Auch Charge-Kreditkarten verfügen meist über ein entsprechendes Ausgabenlimit.

- Debit-Kreditkarte: Ähnlich wie bei einer Girokarte werden bei der Debit-Kreditkarte alle Umsätze direkt vom Konto abgebucht. Ein Kreditkartenlimit existiert nicht, stattdessen sind die Ausgaben durch die Deckung des Girokontos begrenzt. Damit einher geht, dass die Bank bei einer Abbuchung keinen Kredit gewährt Bank. Für Händler ergibt sich daraus der Nachteil, dass – im Gegensatz zur Credit- und Charge-Kreditkarte – auf dem Konto keine Beträge „blockiert“ werden können.

- Prepaid-Kreditkarte: Diese Karte funktioniert auf Guthaben-Basis, das heißt, Kunden müssen die Kreditkarte aufladen, bevor sie den jeweiligen Betrag verwenden können. Für Händler sind Prepaid-Kreditkarten sicherer, weil ihre Besitzer nur den zuvor aufgeladenen Betrag ausgeben können.

Während der Begriff „Acquirer“ die Zahlungsdienstleister meint, die für den Händler die Zahlungen abwickelt, sind mit „Issuer“ Banken gemeint, die die Kredit- oder Debitkarten an die Kunden ausgeben. Das Zahlungsnetzwerk wird von den Kreditkartenfirmen wie Visa- oder Mastercard betrieben. Alle Beteiligten verdienen an der Zahlung mit – und müssen vom Händler (direkt oder indirekt) bezahlt werden. Je nach Kartenart, Issuer und Acquirer fallen unterschiedliche Gebühren an, die der Acquirer dem Händler in Rechnung stellt.

Je nach Acquirer haben Händler die Auswahl zwischen zwei unterschiedlichen Gebührenmodellen: Wer sich für Blended-Pricing entscheidet, zahlt eine Pauschalgebühr, die die Anteile aller an der Zahlung Beteiligten Dienstleister enthält. Diese Gebühr wird vom Acquirer auf Basis der durchschnittlichen Gebühren aller Zahlungen plus einen Sicherheitspuffer kalkuliert. Da das Modell recht einfach und gut überschaubar ist, wird es vor allem von kleineren Händlern genutzt. Allerdings ist das Blended-Modell nur wenig transparent, da die pauschale Gebühr einzelne Posten nicht aufschlüsselt. In der Regel kommt das Blended-Modell Händler teurer zu stehen.

Im neuen Interchange++ Modell dagegen werden die Gebühren aller Beteiligten – also Issuer, Kreditkartenunternehmen und Acquirer – transparent ausgewiesen und je nach Kombination, der an der Zahlung Beteiligten verrechnet. Die Höhe der Gebührenbestandteile ist je nach Issuer, Acquirer und Zahlungsmittel sehr unterschiedlich.

Zahlung per Vorkasse/Überweisung

Etwas über 3 Prozent der Zahlungen im deutschen E-Commerce werden per Vorkasse beglichen. Händlern bietet sie die Möglichkeit, Schwierigkeiten mit säumigen Kunden zu reduzieren und damit die allgemeinen Kosten so gering wie möglich zu halten. Bei dieser Zahlungsart überweist der Kunde den Rechnungsbetrag gleich nach seiner Bestellung beziehungsweise bevor er die Ware erhält. Der Händler versendet die Bestellung demzufolge erst nach Zahlungseingang.

Insbesondere kleine Unternehmen mit geringerer Liquidität tun also gut daran, die Zahlung per Vorkasse anzubieten. Schließlich ist das Geld in diesem Fall bereits vor dem Versand der Ware auf dem Konto. Außerdem verursacht dieses Bezahlsystem – abgesehen von den ohnehin anfallenden Kontoführungsgebühren – keine direkten Kosten.

Der Nachteil: Bei einem großen Teil der Kundschaft ist die Zahlung per Vorkasse nicht besonders beliebt. Insbesondere für Neukunden, die das erste Mal in Ihrem Onlineshop unterwegs sind, ist für das Bezahlen per Vorkasse ein großer Vertrauensvorschuss nötig. Viele Kunden bevorzugen Zahlsysteme, die es erlauben, das Produkt vor dem Begleichen der Rechnung zu begutachten. Daher gewähren manche Onlineshops ihren Kunden ein Skonto von etwa 1 bis 3 Prozent des Nettoumsatzes, wenn sie ihren Kauf per Vorkasse abwickeln.

Ein weiterer Nachteil dieser Zahlart ist der vergleichsweise späte Versand der Ware. Schließlich wird diese erst verschickt, wenn die Überweisung auf dem Konto des Händlers eingegangen ist. In Zeiten, in denen 24-Stunden-Lieferungen ein Stück Normalität geworden sind, gilt häufig selbst eine Verzögerung von wenigen Tagen als nicht akzeptabel.

Click & Collect/Zahlung bei Abholung

Click & Collect/Zahlung bei Abholung

Das Click & Collect-Verfahren hat insbesondere in den letzten zwei Jahren an Beliebtheit gewonnen und macht rund drei Prozent der Bezahlungen im deutschen E-Commerce aus. Dabei holen die Kunden die zuvor online bestellte Ware im Ladengeschäft ab und bezahlen wie früher an der Kasse. Der Vorteil für den Kunden: Er weiß, wann die Ware in einem Ladengeschäft in seiner Nähe abholbereit ist.

Der Vorteil für Händler, die sowohl über einen stationären als auch über einen Onlinehandel verfügen, ist das Einsparen von Versandkosten. Hinzu kommt, dass die Kunden die Ware vor dem Kauf begutachten können und dadurch das 14-tägige Widerrufsrecht wegfällt. So sparen Sie sich also auch die Kosten für etwaige Retouren.

Zahlung per Klarna/Sofortüberweisung

Während man vor einigen Jahren Onlinezahlungen noch über sofortüberweisung.de begleichen konnte, wurde der Anbieter inzwischen vom schwedischen Unternehmen Klarna übernommen. Seither tritt der Anbieter manchmal unter dem Namen Klarna, manchmal als Sofortüberweisung auf.

Die Zahlung per Klarna ist in unterschiedlichen Varianten möglich: auf Rechnung, per Sofortüberweisung und als Ratenzahlung. Knapp zwei Prozent der Kunden im deutschen E-Commerce zahlen mit der Sofortüberweisung per Klarna.

Die Zahlungsart bietet Kunden den Vorteil einer direkten Banküberweisung, die sie schnell und bequem mit ihren Online-Banking-Daten abwickeln können. Dafür müssen sie sich lediglich bei Klarna einloggen und ihre Banking-Daten eingeben, woraufhin diese verschlüsselt an ihre Bank übermittelt werden. War die Überweisung erfolgreich, erhält der Onlinehändler eine Bestätigung und kann die Bestellung auslösen. Die Kunden können sich also sicher sein, dass ihre Ware schnellstmöglich versandt wird.

Auch für Händler ist diese Zahlungsmöglichkeit von Vorteil. Denn: Beim Kauf per Klarna/Sofortüberweisung liegt der Zahlungszeitpunkt vor dem Versand der Ware. Anders als bei der Zahlung per Lastschrift/Bankeinzug kann es so nicht zu Problemen bei nicht ausreichender Deckung oder Rückbuchung durch den Kunden kommen. Klarna bietet außerdem die Option eines Ratenkaufs, welcher bei einigen Käufer- und Produktgruppen – zum Beispiel in den Bereichen Möbel und Unterhaltungselektronik – sehr beliebt ist.

Die Gebühren für Klarna Sofortüberweisung umfassen eine fixe Zahlung von 0,20 Euro pro Transaktion sowie eine anteilige Zahlung von 1,35 Prozent des Umsatzes. Bei einer Ratenzahlung beträgt die umsatzanteilige Gebühr schon 3,00 Prozent.

Zahlung per ApplePay, GooglePay, AmazonPay (Wallets)

Seit einigen Jahren stehen die mobilen Bezahldienste von Apple, Google und Amazon auch in Deutschland zur Verfügung. Die sogenannten Wallets, also Tools für Online-Zahlungen, speichern digitale Versionen von Kredit- und Debitkarten, so dass die Kunden bei der Bezahlung weder ihre Karteninformationen eingeben noch eine Karte nutzen müssen. Inzwischen gibt es zahlreiche Onlinehändler, die ihre Zahlungen über eines dieser Unternehmen laufen lassen und ihren Kunden so eine Alternative zu den herkömmlichen Zahlungsarten bieten. So werden 1,1 Prozent der Transaktionen im deutschen Onlinehandel per AmazonPay gezahlt.

Die Anbieter ermöglichen es Händlern, mobile Zahlungen schnell und bequem entgegenzunehmen – online, aber auch im stationären Handel. Dafür fügen die Kunden den Anbietern und deren Apps auf ihren jeweiligen Endgeräten ihre Kredit- oder Debitkarten hinzu. Sowohl für die Kunden als auch für die Händler ist der Bezahlvorgang so schneller und einfacher. Um die relevanten Kundeninformationen zu senden, müssen die Kunden lediglich eine Schaltfläche in der mobilen App antippen. Händlern bietet dies den großen Vorteil, dass Zahlungen sicher und schnell bei ihnen ankommen.

Je nach Anbieter ergeben sich unterschiedliche Kosten und Gebührenmodelle. Während Amazon 0,35 Fixkosten pro Transaktion plus 1,9 Prozent der Summe nimmt, fallen für ApplePay und GooglePay lediglich die regulären Kreditkartengebühren an. Diese richten sich nach der Art der verwendeten Kreditkarte.

Zahlung per Nachnahme

Nur etwa 0,6 Prozent der Transaktionen im E-Commerce werden noch per Nachnahme gezahlt. Bei der Zahlung per Nachnahme gibt der Kunde seine Bestellung auf, der Onlinehändler liefert diese und der Kunde zahlt dem beauftragten Versanddienstleister den jeweiligen Rechnungsbetrag an der Haustür. Letzterer überweist den Betrag anschließend auf das Konto des Onlinehändlers. Für diese Dienstleistung zahlt der Onlinehändler eine Nachnahmegebühr von etwa drei bis sechs Euro. In der Regel lagern die Händler diese Gebühr aber auf den Kunden um.

Wegen der zu zahlenden Nachnahmegebühren gehört die Nachnahme meist nicht zu den bevorzugten Zahlungsarten. Der Vorteil für Onlinehändler ist, dass sie den Kunden mit der Zahlung per Nachnahme Sicherheit signalisieren. Schließlich können sich die Kunden sicher sein, dass der Onlinehändler alles dafür tun wird, dass die Ware ordnungsgemäß beim Kunden ankommt – denn nur dann erhält er sein Geld.

Zahlung per Giropay

Für Kunden funktioniert Giropay ähnlich wie die Überweisung per Klarna/Sofortüberweisung. Nach dem Bestellvorgang werden sie an das Onlinebanking ihrer Bank weitergeleitet und können dort die Überweisung tätigen. Der große Vorteil: Unmittelbar nach Abschluss der Zahlung erhält der Onlineshop eine Bestätigung und kann den Warenversand einleiten. Der Versand erfolgt also sehr viel schneller als bei der Zahlung per Vorkasse. Bei dieser wartet der Onlineshop nämlich in der Regel den Zahlungseingang ab, bevor die Bestellung versendet wird.

Auch für Händler bietet Giropay wichtige Vorteile: Zum einen ist die Sicherheit sehr hoch, dass Sie Ihr Geld erhalten. Zum anderen verschicken Sie die bestellten Artikel erst nach Bestätigung des Geldeingangs. Giropay sieht eine fixe Gebühr von 0,30 Euro pro Transaktion sowie eine Zahlung von 1,3 Prozent des Umsatzes vor.

Für Händler, die Produkte anbieten, die nur an Personen ab einem bestimmten Alter verkauft werden dürfen, bietet sich die Giropay-ID an. Mit dieser lassen sich für jedes Produkt Altersverifikationen durchführen.

Zahlung per AliPay

AliPay lohnt sich für Onlineshops, die sich (unter anderem) an Kunden aus China richtet. Die App bietet die Chance, potenzielle Zielgruppen aus Fernost anzusprechen und damit den eigenen Umsatz anzukurbeln. Für Kunden ist der Zahlungsablauf denkbar einfach: Sie benötigen ein Smartphone und die über den Google oder Apple Play Store heruntergeladene Alipay-App. Die Zahlung basiert auf einem chinesischen Bankkonto oder Kreditkartendaten.

Zwei-Faktor-Authentifizierung

Die seit Mai 2021 geltende EU-Richtlinie PSD2 (Payment Services Directive) umfasst unter anderem die verpflichtende Verwendung einer Zwei-Faktor-Authentifizierung bei elektronischen Zahlungen wie im Onlineshop. Davon sind nicht nur Kreditkartenzahlungen, sondern unter anderem auch PayPal, Giropay und Klarna betroffen. Bei Kreditkarten wird die Zwei-Faktor-Authentifizierung per 3D-Secure-Verfahren (3DS) umgesetzt. Lediglich wiederkehrende Zahlungen (Abonnements) und Zahlungen unter 30 Euro sind davon ausgenommen. Der Vorteil von 3DS ist, dass es zu weniger Missbrauch kommt, der Nachteil aus Sicht des Händlers ist eine höhere Abbruchquote bei den betroffenen Zahlungsarten.

Vergleich der Zahlungsarten im Onlinehandel

Shopbetreibern stellt sich die Frage, nach welchen Kriterien sie entscheiden können, welche Online-Bezahlsysteme sie anbieten sollten. Alle Vor- und Nachteile sind hierbei genau abzuwägen. Folgende Faktoren der jeweiligen Zahlungsart spielen bei der Auswahl eine Rolle:

- Integration

- Kundenakzeptanz

- Abbruchquote

- Kosten- Höhe des Risikos

Integration

Eines der wichtigsten Auswahlkriterien für Online-Bezahlsysteme ist ihr reibungsloses Funktionieren. So sollte der Ablauf der Zahlung übersichtlich und in möglichst wenigen Schritten erfolgen, um die Abbruchquote gering zu halten. Da die Zahlungsmethode vom Shopsystem Ihrer Wahl unterstützt werden muss, informieren Sie sich besser vorab, welches System sich problemlos in Ihren Onlineshop integrieren lässt. Greifen Sie dabei, wenn möglich, auf Erfahrungen anderer Händler zurück.

Damit Ihnen später keine Zahlungen entgehen, sollten Sie jede Bezahlmethode gründlich auf alle nur denkbaren Fehler testen. Gerade für kleinere Onlinehändler, die über kein allzu großes Buchhaltungssystem verfügen, gilt: Wählen Sie Zahlungsarten, mit denen Sie sich selbst wohl fühlen und gut zurechtkommen.

Kundenakzeptanz

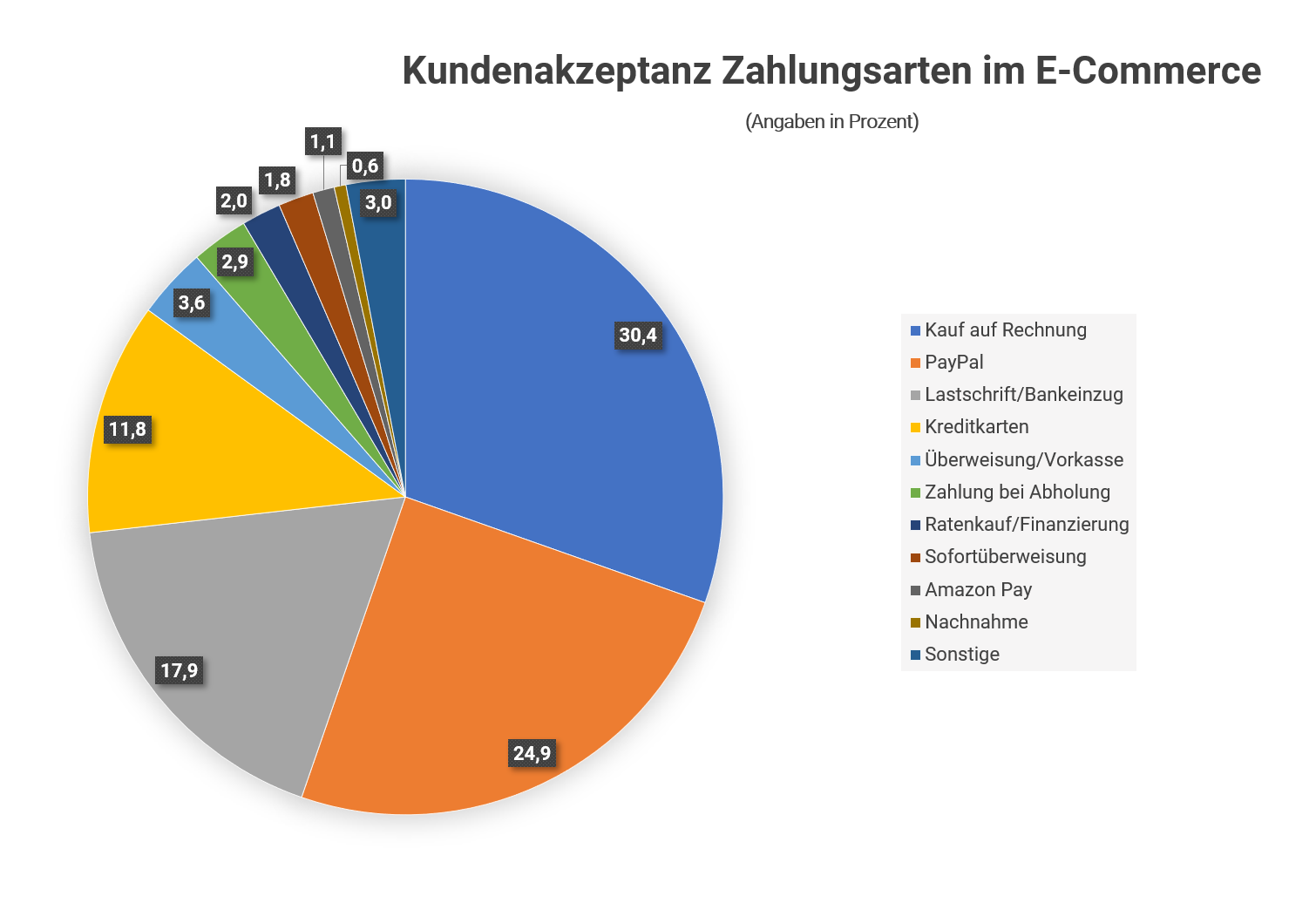

Genauso wichtig wie eine einwandfreie Integration ist die Kundenakzeptanz für die angebotenen Zahlsysteme. Diese lässt sich ganz einfach an ihren jeweiligen Marktanteilen im E-Commerce ablesen. Abhängig vom Marktsegment können so bestimmte Zahlungsmöglichkeiten von Vorteil sein. Wenigstens ein bis zwei der angebotenen Zahlungsarten sollten eine hohe Kundenakzeptanz haben.

Sonstige: Alipay, Apple Pay, Debitkarten, Giro Pay, Paydirekt, Kryptowährungen, viacash (barzahlen.de), Kundenkarte, Gutscheinkarte, Prepaidkarte und WeChat Pay.

Quelle: EHI Studie Online-Payment 2021

Abbruchquote

Shopbetreiber sollten weder zu viele noch zu wenige Zahlungsarten anbieten. Der Grund: Ein Zuviel wie auch ein Zuwenig an Zahlungsmöglichkeiten erhöhen die Abbruchquote. Weitere Gründe für eine hohe Abbruchquote sind komplizierte Zahlungsvorgänge, beispielsweise wenn bis zur Zahlung viele Schritte oder die Eingabe vieler Daten nötig sind.

Die meisten Onlineshops bieten mindestens vier Zahlungsmethoden an. Bei der Auswahl sollten folgende Fragen eine Rolle spielen:

- Welche Zahlungsarten werden am häufigsten verwendet?

- Welchen Zahlungsarten ziehen die meisten Abbrüche nach sich?

Die meisten Onlineshop-Systeme bieten Statistiken zur Messung der Abbruchquote. Sie stellen fest, dass es Zahlungsarten gibt, die selten oder gar nicht genutzt werden? Dann sollten Sie darüber nachdenken, diese Zahlungsart einzustellen. Ist die Abbruchrate bei einer Zahlungsart besonders hoch, sollten Sie prüfen, ob es während des Bezahlvorgangs Probleme gibt.

Unter Umständen kann der Grund für Abbrüche auch das Fehlen bestimmter Zahlungsarten sein. Oder aber die Kunden lehnen es ab, zusätzliche Kosten für eine Zahlungsart zu übernehmen. In diesem Fall sollten Sie überlegen, zusätzliche Zahlungsoptionen zu ermöglichen beziehungsweise die Kosten einzupreisen.

Kosten

Bei der Auswahl passender Online Zahlungsmöglichkeiten ist auf die jeweils anfallenden Gebühren zu achten. Denn: Bei jeder von einem Kunden getätigten Transaktion entstehen direkte oder indirekte Kosten. Besonders günstige Optionen sind die Zahlung per Vorkasse und Rechnung, da hierbei keine Gebühren für die Zahlung, sondern lediglich Kontoführungsgebühren zu entrichten sind. Elektronische Anbieter wie PayPal und AmazonPay dagegen verlangen eine fixe Transaktionsgebühr sowie eine variable Gebühr. Ähnlich ist um die Zahlung per Kreditkarte bestellt.

Höhe des Risikos

Händler tun gut daran, bei der Auswahl der Bezahlmethoden das jeweils für sie entstehende Risiko zu durchdenken. Mögliche Risiken sind beispielsweise Zahlungsausfälle seitens der Kunden, zeitliche Aufwände im Rahmen des Mahn- und Forderungsmanagement sowie im Ernstfall Liquiditätsengpässe.

Bei Bezahlsystemen, die mit einem höheren Risiko einhergehen (zum Beispiel Kauf per Rechnung und Lastschrift), sollten Händler in jedem Fall auf ein angemessenes Risikomanagement setzen. Dabei lautet die wichtigste Frage, wie sich Risiken einschränken lassen. Bietet man Rechnungskauf an, sollte diese Zahloption nicht ohne weiteres ermöglicht werden. So lässt sich durch die Einbindung einer Bonitätsauskunfterei die Wahrscheinlichkeit betrügerischer Aktivitäten minimieren. Durch die Zusammenarbeit mit einem Factoring-Anbieter kann auch das Risiko eines Zahlungsausfalls reduziert werden. Diese externen Anbieter wickeln nicht nur den Rechnungskauf ab, sondern übernehmen im Falle eines Zahlungsausfalls dessen vollen Rechnungsbetrag. Angesichts der Tatsache, dass beim Rechnungskauf Zahlungsausfälle von 10 bis 50 Prozent möglich sind, ist die Investition in externe Dienstleister durchaus lohnenswert.

Fazit

Bei der Auswahl von Online Zahlungsmöglichkeiten sollten Händler sich nicht nur an ihren eigenen Vorlieben, sondern auch an denen ihrer Kunden orientieren. So sollten Sie stets auch mehrere, bei den Kunden beliebte Zahlungsarten anbieten, die diesen einen hohen Nutzen bringen und zur Zielgruppe passen. Weitere wichtige Aspekte sind die Höhe des Abbruch- und Ausfallrisikos sowie die für die einzelnen Zahlungssysteme zu entrichtenden Kosten oder Gebühren. Abhängig von deren Preisgestaltung, fallen für manche Zahlungsarten hohe Kosten. Händler sollten also vorab genau abwägen, welche Zahlungsarten sich für ihren Onlineshop eignen, mit wie viel Eigenaufwand sie rechnen müssen und wie viel sie für ihre Online Zahlungsmöglichkeiten bezahlen wollen.

Links:

https://www.it-finanzmagazin.de/acquirer-preismodelle-interchange-119217/

https://www.paypal.com/de/business/accept-payments

https://www.klarna.com/de/verkaeufer/produkte/sofort-bezahlen/

https://de.wikipedia.org/wiki/Payment-Service-Provider